Mit einer Cashback Kreditkarte bekommst Du einen Teil Deiner Ausgaben automatisch zurückerstattet, ohne dass Du dafür etwas tun musst. Die Höhe des Cashbacks kann im Regelfall bei bis zu 5 Prozent liegen.

Hier findest Du die besten Cashback Kreditkarten im Vergleich. Außerdem erfährst Du, wie Du auch auf anderen Wegen zusätzliches Cashback erhalten kannst.

Was ist eine Cashback Kreditkarte?

Grundsätzlich handelt es sich bei einer Cashback Kreditkarte um eine normale Kreditkarte, die über ein Cashback-Bonusprogramm verfügt. Cashback bedeutet dabei, dass Du für jeden Euro, den Du mit dieser Karte ausgibst, einen bestimmten Betrag zurückerhältst. Dieser liegt meist zwischen 0,5 und 5 Prozent.

Bei manchen Kreditkarten bekommst Du für den Einkauf bei bestimmten Unternehmen ein besonders hohes Cashback, welches bis zu 25 Prozent betragen kann. Die Beträge werden Dir automatisch gutgeschrieben, wodurch Du keinen zusätzlichen Aufwand hast.

Die Form des Cashbacks kann sich je nach Karte unterscheiden. Bei manchen bekommst Du tatsächlich Geld zurück, während Du bei anderen Flugmeilen oder Punkte sammelst, die Du gegen bestimmte Prämien eintauschen kannst.

Die beliebtesten Cashback Kreditkarten im Vergleich

Cashback Kreditkarten sind eine einfache Möglichkeit, um beim Einkaufen – ohne zusätzlichen Aufwand – Geld zu sparen. Nutze deshalb die Möglichkeit und beantrage eine der folgenden Cashback Kreditkarten.

1. Miles & More Blue

Miles & More ist ein Vielfliegerprogramm, welches neben dem klassischen Meilen sammeln auch eine Cashback Kreditkarte anbietet. Die Kosten hierfür liegen aktuell bei 4,58 Euro pro Monat. Hierbei handelt es sich nur indirekt um Cashback. Pro 2 Euro Umsatz erhältst Du hier nämlich eine Flugmeile gutgeschrieben. Bei Partnern des Programms ist auch mehr möglich.

Diese kannst Du auf verschiedenen Weise einlösen, wodurch sich ein unterschiedlicher Gegenwert ergibt. Wenn Du die Meilen zum Beispiel bei einer Flugbuchung einsetzt, dann entsprechen die Meilen einem Cashback von umgerechnet bis zu 2 Prozent.

Du kannst Dich auch für das MilesPay Bezahlprogramm registrieren. Hier kannst Du Deine Meilen beim Bezahlen einsetzen. Die Meilen werden dabei in Euro umgewandelt. Der Kurs liegt aktuell bei 0,3125 Cent pro Meile, was einem Cashback von etwa 0,16 Prozent entspricht.

Für die Beantragung der Cashback Kreditkarte erhältst Du aktuell 500 Flugmeilen als Willkommensbonus und einen 50-Euro-Gutschein für die Lufthansa. Zudem profitierst Du bei bestimmten Partnern von Preisnachlässen.

- Gebühr: 4,58 Euro pro Monat

- Cashback: 0,16 bzw. bis zu 2 Prozent

- Willkommensbonus von 500 Meilen und 50-Euro-Gutschein

- indirektes Cashback: Meilen statt Euro

2. Hanseatic Bank

Die Cashback Kreditkarte von der Hanseatic Bank gibt es in 2 Varianten. Die Genial-Card ist komplett kostenlos. Die Gold-Card ist im ersten Jahr kostenlos. Ab dem 2. Jahr zahlst Du 35 Euro pro Jahr, es sei denn, Dein jährlicher Umsatz ist höher als 3.000 Euro.

Der wesentliche Unterschied zwischen beiden Karten ist, dass die Gold-Card ein Versicherungspaket enthält, welches unter anderem eine Reiserücktritts- und Auslandskrankenversicherung enthält. Mit beiden Karten profitierst Du zudem von Rabatten bei bestimmten Angeboten.

Das Cashback funktioniert hier nur über Umwege. Die Bank kooperiert mit verschiedenen Unternehmen – aktuell etwa 70 Stück. Bei diesen kannst Du einen Gutschein mit Deiner Kreditkarte kaufen und erhältst dann einen Gutschein mit höherem Wert. Partner sind zum Beispiel:

- Zalando mit 8 Prozent

- Saturn mit 2 Prozent

- ADIDAS mit 10 Prozent

Wenn Du beispielsweise bei ADIDAS mit Deiner Karte für 100 Euro einen Gutschein kaufst, erhältst Du einen Gutschein im Wert von 110 Euro. Hier bekommst Du also das Cashback in gewisser Weise vorab und nur bei bestimmten Partnerunternehmen.

- Gebühr: kostenlos oder 35 Euro pro Jahr

- Cashback: meist 2 bis 10 Prozent, je nach Partner

- indirektes Cashback bei etwa 70 Unternehmen

3. American Express Payback

Die American Express Payback Kreditkarte gibt Dir ebenfalls kein direktes Cashback, sondern Payback-Punkte, die Du in verschiedenen Prämien umwandeln kannst. Pro 2 Euro Umsatz erhältst Du einen Payback-Punkt. 100 Punkte entsprechen dabei einem Euro. Das Cashback liegt folglich bei 0,5 Prozent.

Die Cashback Kreditkarte ist Kreditkarte und Payback-Servicekarte in einem. Das bedeutet, dass Du automatisch doppelt Payback-Punkte sammelst, wenn Du mit der Kreditkarte bezahlst. Eine Jahresgebühr fällt hier nicht an.

Als Willkommensgeschenk erhältst Du direkt 3.000 Punkte, die einem Gegenwert von 30 Euro entsprechen. Darüber hinaus profitierst Du von den Amex Offers. Dabei handelt es sich um spezielle Angebote von Partnern, bei denen Du zum Beispiel einen Gutschein oder Rabatte bei Einkäufen erhältst.

- Gebühr: kostenlos

- Cashback: 0,5 Prozent

- Payback-Servicekarte und Kreditkarte in einem

- 3.000 Punkte als Willkommensgeschenk

4. Metro FS Karte

Die Cashback Kreditkarte von Metro FS wird nicht an private Kunden ausgegeben, sondern nur an Gewerbetreibende. Die ersten 1.000 Kunden erhalten im 1. Jahr 1 Prozent Cashback. Ansonsten liegt die Höhe bei 0,5 Prozent.

Das Cashback erhältst Du auch bei Einkäufen außerhalb der Metro. Lediglich Tabakwaren sind hiervon ausgeschlossen.

Du hast die Wahl zwischen 2 Cashback Kreditkarten. Die Metro FS Basic Karte ist kostenlos. Hierbei handelt es sich aber um eine Debitkarte und nicht um eine Kreditkarte im eigentlichen Sinne.

Alternativ kannst Du Metro FS Flex wählen. Diese Cashback Kreditkarte kostet 4,90 Euro im Monat. Hier kannst Du den Betrag flexibel, entweder sofort, in Raten oder später, bezahlen.

- Gebühr: 0 oder 4,90 Euro pro Monat

- Cashback: 0,5 Prozent

- nur für Gewerbekunden

- Tabakwaren ausgeschlossen

5. Finom Visa Business Card

Die Visa Business Card von Finom ist speziell für Freiberufler und Selbstständige entwickelt worden. Hier erhältst Du bis zu 3 Prozent Cashback auf alle Zahlungen, die Du mit dieser Cashback Kreditkarte tätigst.

Die Cashback Kreditkarte ist für unternehmerische Zwecke optimiert. Du kannst zum Beispiel beliebig viele virtuelle Unterkonten erstellen und sie beispielsweise Deinen Mitarbeitern zuordnen. Bei der Karte handelt es sich jedoch nur um eine Debitkarte.

Du hast die Wahl zwischen 3 Optionen. Der Start-Tarif kostet bei jährlicher Zahlung 7 Euro pro Monat. Hier bekommst Du 2 Prozent Cashback und kannst bis zu 100 Transaktionen durchführen. Beim Premium-Tarif sind es 18 Euro, 3 Prozent Cashback und bis zu 200 Transaktionen.

Mit dem Corporate-Tarif erhältst Du ebenfalls 3 Prozent Cashback und kannst unbegrenzt viele Transaktionen im Monat durchführen. Dafür kostet dieser Tarif monatlich 69 Euro.

- Gebühr: 7, 18 oder 69 Euro pro Monat

- Cashback: 2 bzw. 3 Prozent

- Debitkarte

- nur für Freiberufler und Selbstständige

6. Vantik Card

Die Cashback Kreditkarte von Vantik ist in dieser Liste eine Besonderheit. Denn hier bekommst Du Dein Cashback nicht direkt ausgezahlt. Stattdessen wird Dein Cashback automatisch für Deine Altersvorsorge investiert.

Investiert wird Dein Geld dabei in ETFs und Indexfonds, was eine hohe Streuung des Risikos bedeutet. Vantik verfolgt hierbei eine nachhaltige Anlagestrategie und investiert deshalb unter anderem nicht in Waffen oder in die Tabakindustrie.

Die Cashback Kreditkarte ist komplett kostenlos. Du kannst sie zudem mit Deinem bestehenden Bankkonto verknüpfen. Der Cashback-Betrag liegt bei 1 Prozent.

- Gebühr: kostenlos

- Cashback: 1 Prozent

- Cashback wird für Deine Rente investiert

- Investition in ETFs und Indexfonds

7. Deutschland Kreditkarte

Bei der Deutschland Kreditkarte hast Du 2 Optionen. Zum einen die Classic-Card und zum anderen die Gold-Card. Die Classic-Card ist kostenlos. Für die Gold-Card zahlst Du ab dem 2. Jahr 45 Euro pro Jahr, sofern Du nicht einen Mindestumsatz von 3.000 Euro erreichst. Dafür erhältst Du hier zusätzlich einen umfassenden Versicherungsschutz.

Das Cashback funktioniert auch hier über Gutscheine. Es handelt sich dabei um das gleiche Programm, wie auch bei der Hanseatic Bank, da der Herausgeber der Deutschland Kreditkarte mit der Bank kooperiert.

- Gebühr: kostenlos oder 45 Euro pro Jahr

- Cashback: meist 2 bis 10 Prozent, je nach Partner

- indirektes Cashback bei etwa 70 Unternehmen

8. American Express BMW Card

Die American Express BMW Card ist grundsätzlich kostenlos, sofern Du einen jährlichen Mindestumsatz von 4.000 Euro hast. Ansonsten zahlst Du eine Gebühr von 20 Euro pro Jahr. Bei dieser Cashback Kreditkarte erhältst Du 1 Prozent Cashback auf alle Zahlungen bei einer deutschen Tankstelle.

Zusätzlich nimmst Du an einem Bonusprogramm teil, wo Du pro 1 Euro Umsatz einen Punkt erhältst. Diese Punkte kannst Du später in verschiedene Gutscheine, Sachprämien oder Payback-Punkte eintauschen. Außerdem erhältst Du ein Startguthaben von 20 Euro.

Du kannst die Punkte zudem beim Bezahlen einsetzen und so einen Preisnachlass erhalten. Mit der Cashback Kreditkarte bist Du darüber hinaus im Ausland krankenversichert.

- Gebühr: ab 4.000 Euro Umsatz kostenlos, sonst 20 Euro jährlich

- Cashback: 1 Prozent auf Tankstellenumsätze in Deutschland

- inklusive Auslandskrankenversicherung

- 20 Euro Startguthaben

9. Vivid Money

Die Cashback Kreditkarte von Vivid Money gibt es in 2 Varianten: einmal als kostenlose Standardkarte oder als Premiumkarte für 9,90 Euro pro Monat. Während Du bei der Standardvariante lediglich 0,5 Prozent Cashback erhältst, sind es bei der Premiumkarte 1,5 Prozent. Dies gilt für alle Zahlungen, die Du tätigst.

Vivid Money kooperiert zudem mit verschiedenen Unternehmen. Wenn Du bei diesen Unternehmen mit Deiner Cashback Kreditkarte einkaufst, bekommst Du besondere Cashback-Angebote, die bei bis zu 25 Prozent liegen können. Beispiele dafür sind:

- Nike mit 4 Prozent

- MyProtein mit 8 Prozent

- FlixBus mit 5 Prozent

Bei der Standardkarte ist das Cashback auf 20 Euro pro Monat limitiert, bei der Premiumkarte auf 100 Euro. Bei beiden handelt es sich um eine Visa-Karte. Für eine Einmalgebühr von einem Euro kannst Du eine virtuelle Cashback Kreditkarte beantragen, mit der Du auch beim Online-Shopping zahlen kannst.

Deine Cashback-Prämie kannst Du zudem an die Wertentwicklung von bestimmten Aktien koppeln. Dabei steigt Dein Cashback parallel zur Wertsteigerung, kann aber gleichzeitig nicht unter den ursprünglichen Wert fallen.

- Gebühr: 0 Euro für Standard & 9,90 monatlich für Premium

- Cashback: 0,5 oder 1,5 Prozent

- Cashback-Angebote bis 25 Prozent

- Cashback-Prämie kann an Aktien gekoppelt werden

- max. 20 bzw. 100 Euro Cashback pro Monat möglich

- echtes Cashback

Andere Wege, um Cashback zu erhalten

Andere Optionen erlauben es Dir, Cashback zu erhalten, ohne dass Du dafür eine bestimmte Zahlungsmethode oder Bank verwenden musst. Du bist damit freier und kannst unter Umständen häufiger Cashback erhalten. Teilweise sind die Angebote auch mit einer Cashback Kreditkarte kombinierbar.

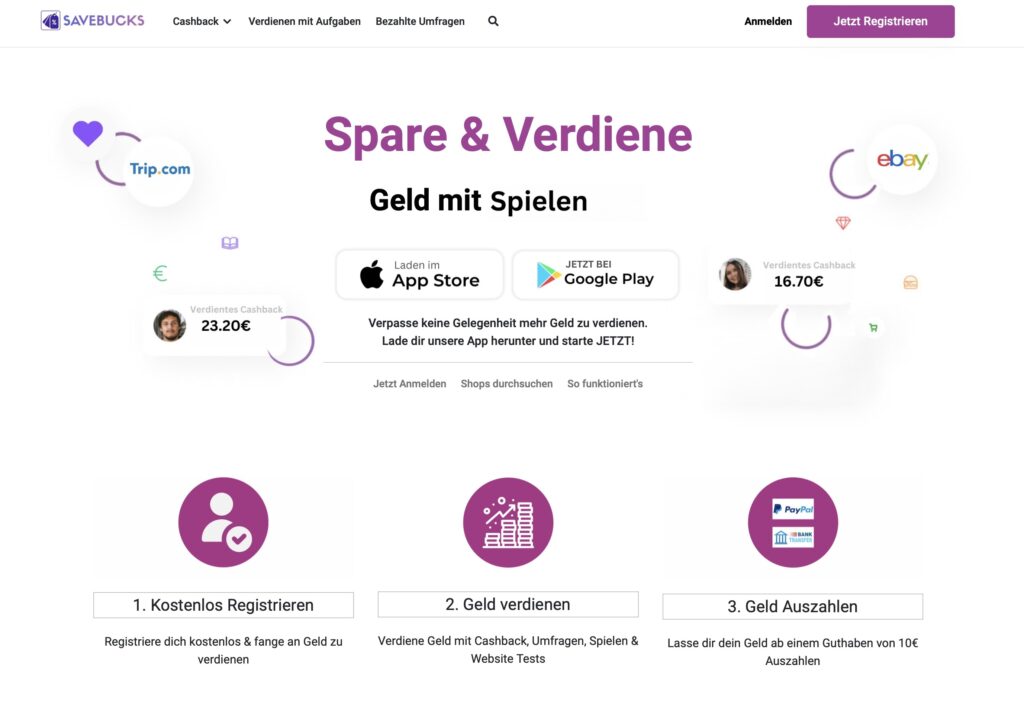

Savebucks

Bei Savebucks kannst Du bei über 1.200 Shops einkaufen und Geld zurück erhalten. Darüber hinaus hast Du die Möglichkeit mit Bezahlten Umfragen und diversen Aufgaben zusätzliches Geld zu verdienen.

Getmore

Getmore ist ein Cashback-Anbieter, der seit 2014 existiert. Die Plattform kooperiert mit etwas mehr als 2.000 verschiedenen Unternehmen und Online-Shops, bei denen Du in den meisten Fällen Cashback zwischen 2 und 12 Prozent erhalten kannst.

Wenn Du Dich bei der Plattform registrierst, dann verwendest Du fortan einen Link der Plattform, um die Seite eines Online-Shops aufzurufen. Danach kaufst Du dort wie gewohnt ein und erhältst anschließend einen Teil des Geldes zurück.

Die Funktionsweise der Plattform basiert hierbei auf dem Prinzip des Affiliate-Marketings. Der Link enthält eine spezielle ID. Jedes Mal, wenn Du über diesen Link bei einem Shop einkaufst, erhält die Plattform eine Provision vom Shop. Diese Provision wird anschließend zum Großteil an Dich – in Form von Cashback – weitergegeben.

Darüber hinaus zeigt Dir die Plattform verschiedene Gutscheine für die jeweiligen Shops an, die mit dem Cashback kombinierbar sind. Das erhaltene Cashback kannst Du Dir ab einem Betrag von einem Cent per PayPal auszahlen lassen.

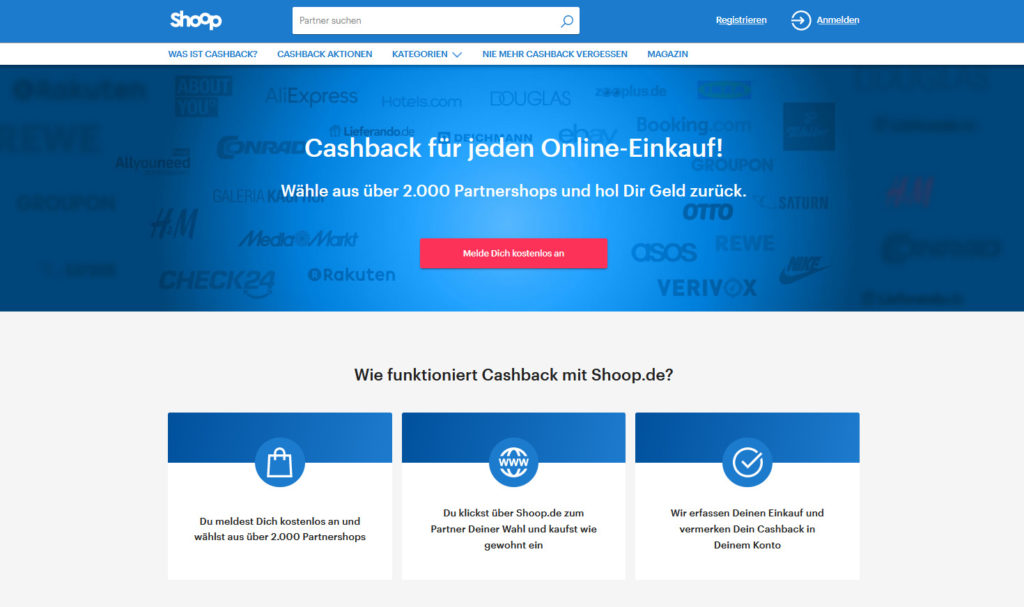

Shoop

Shoop ist genau wie Getmore eine Cashback-Plattform, die nach dem gleichen Prinzip funktioniert. Der einzige nennenswerte Unterschied liegt in der Anzahl der Partnerunternehmen. Hier hat Shop mit mehr als 2.200 Partner eine etwas größere Auswahl.

Hier kannst Du Dir Dein Guthaben ab einem Mindestbetrag von einem Euro auf Dein Bankkonto auszahlen lassen.

GFK Scan

GFK Scan ist ein Projekt zur Marktforschung, bei dem Du über Umwege einen Teil Deiner Einkaufskosten wieder zurückerhältst – und ist somit ebenfalls eine Form des Cashbacks.

Wenn Du Dich hier registrierst, dann ist es Deine Aufgabe, regelmäßig Deine Einkäufe einzuscannen und die Daten zu übermitteln. In der Regel funktioniert das mit Deinem Smartphone, teilweise bekommt man aber auch einen Scanner nach Hause geschickt.

Für Deine Arbeit erhältst Du Punkte, die Du gegen verschiedene Prämien umtauschen kannst. Pro Woche sind das 12 Punkte. 34 Punkte ergeben dabei umgerechnet etwa einen Euro.

0 Kommentare